8つの主要アプリジャンルからみる、Apple Search Adsのベンチマーク — アプリジャンル別の主要指標まとめ Vol.5

今回の記事では、Apple Search Adsにおける各アプリジャンル別の“主要指標”を、ベンチマークとして皆さんと共有させて頂きます。

過去にも、下記の期間を対象としたベンチマークを公開させていただきました。

▼Vol.1:2020年12月〜2021年5月

https://story.unicorn.inc/n/n51d1418aa163

▼Vol.2:2021年6月〜2021年12月

https://story.unicorn.inc/n/n5bd5eccd406d

▼Vol.3:2022年1月〜2022年6月

https://story.unicorn.inc/n/n63d2eaa6c45d

▼Vol.4:2022年7月〜2022年12月

https://story.unicorn.inc/n/nf476c36bea35

Vol.5の今回は、アップデートとして2023年1月〜6月までのデータを集計し、公開をさせていただきます。

前回公開した記事でも記載致しましたが、本データの公開の意図は下記の通りです。

💡 Apple Search Adsのベンチマーク的な指標はあまり公開されていない。

💡 同ジャンルの他のアプリは、どれほどのパフォーマンスが出ているのだろう?

💡 今、自社で出している数値は、最大限なのだろうか?それとも、もっと改善する余地があるのだろうか?

💡 Apple Search Adsを検討中だが、他の広告に比べ、CTR, CVR, CPAなどが改善できるイメージがあまり湧かない。

なお、Apple Search Adsのパフォーマンスは、関連性のあるキーワード、予算感、目標獲得単価、スクリーンショット、セグメント活用などによって、成果が大きく異なります。そして、今回の調査データは、それぞれ異なる条件にある各キャンペーンを一括りにしているため、必ずしも皆さんが取り組まれているキャンペーンと同じ数値が出るとは言えません。

しかしながら、自社のデータと比較しての参考値、そして改善する余地のある指標などを考えてみる良いきっかけとしては、ご活用頂けるかと思います。ぜひご参考ください。

※UNICORNが独自に調査したものとなります。

今回の調査は、2023年1月から2023年6月までの6ヶ月間、UNICORNのApple Search Ads最適化エンジンにより国内向けに配信した、65個のアプリを調査対象にしています。

分析したデータは、下記の8つのアプリジャンルになります。なお、こちらの各ジャンルは、弊社にてアプリの内容を確認した上で、独自で分類したものになります。

前回から新たに追加した「SPORTS」のジャンルは、いわゆる”スポーツベッティング”と呼ばれるようなサービスジャンルも含まれています。

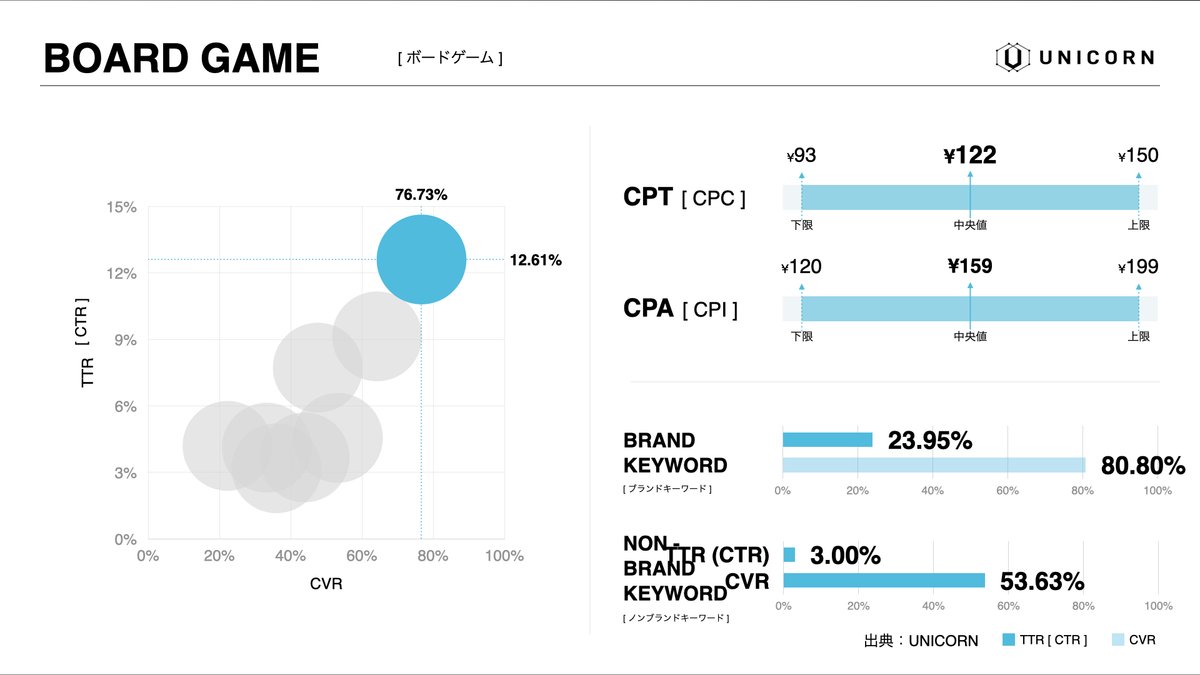

8つの各アプリジャンルにおける分析結果を上のようにまとめました。

イメージの左側はバブルチャートで、全てのジャンルの中で特定ジャンルが位置するポジションを表します。

横軸(x)はCVR、縦軸(y)はTTR(タップスルーレート = CTR)の中央値で、これらが交差する位置に、該当ジャンルを円で表示しています。

右上は費用に関連する指標であり、CPT(Cost Per Tap = CPC)とCPA(CPI)を表します。そして、グレー色のボックスは該当ジャンルの90%のデータが含まれる区間を意味します。つまり、10%の極端なデータを除き、殆どのデータ指標はこの範囲であることを意味します。その区間の中心が中央値、左の下限が90%区間内の最低値、右の上限が90%区間内の最高値です。

右下は、TTRとCVRをブランドキーワードとそれ以外のキーワードで比較したバーグラフです。同じく、こちらにも中央値が使われています。

では、これからApple Search Adsにおける各ジャンルのベンチマークを見てみましょう。

8つの主要ジャンルから見るApple Search Adsのベンチマーク

▼RPG

今回の期間におけるRPGのベンチマークは、TTR(CTR)が7.73%、CVRが47.62%となりました。

CPT(CPC)のベンチマークは247円で、226円〜268円の幅、CPA(CPI)は565円で、491円〜638円の幅が形成されています。

キーワード区分による比較でブランドキーワードのTTRとCVRは、28.24%と66.86%、ノンブランドキーワードのTTRとCVRは、2.85%と23.83%でした。

半年前の結果と比較すると、TTRが約8%下落しましたが、CVRは約4%上昇しています。

各価格のほうを見てみると、CPTの中央値が-50円と下がっており、それに伴いCPAの中央値も前回比で-30円と下がっておりました。

TTRが向上したことでより安く買い付けができている可能性もありますが、全体的に前回に比べると安価で配信、獲得ができています。

TTRが向上した中でCVRが少し下がっている傾向から、RPGカテゴリの中でもゲーム性が多岐に渡るようになったため、効果が見込まれるキーワードも分散されている可能性も考えられます。そのため、以下に自社アプリに適したキーワードを見極め、的確に配信することが可能か、それに伴い獲得効率をいかに向上させることができるかがこれまで以上に重要になってくるのではないかと考えます。

▼MMORPG

MMORPGにおけるベンチマークは、TTR(CTR)が 4.20%、CVRは22.27%となっており、通常のRPGゲームに比べるとTTR、CVRともに低い結果でした。

CPT(CPC)のベンチマークは314円、CPA(CPI)は1,439円と、CPT、CPAどちらも全てのジャンルの中で引き続き最も高いジャンルとなりました。

これは前回までの調査とほぼ同様の結果です。引き続き高い単価での入札と高めの目標値を設定した上で配信をする必要がありそうです。

コアなゲームファンがターゲットになるジャンルのため、母数が少ないユーザーに対し高めの単価で配信をしながら獲得をしていく必要があるでしょう。そうした傾向は、以前から変わっておりません。

▼ACTION GAME

アクションゲームのベンチマークは、TTR(CTR)が3.19%、CVRは36.02%を記録しました。

前回の結果と比較して、TTRは若干上昇しているものの、CVRは約4%下落した結果となりました。

費用指標においては、CPT(CPC)は254円、CPA(CPI)は651円となっており、前回は最も低い位置にポジションされておりましたが、今回はCPTがRPGと近しい数値となり、ゲームジャンルの中では比較的高めの数値となっています。CPAは今回の結果の中では平均的な数値でした。

CPTは少し高めの傾向ですが、関連度が高いキーワードを見定めてしっかりと入札単価を担保して配信を行えば、標準的なCPAでの獲得が見込まれます。

▼BOARD GAME

ボードゲームのベンチマークは、TTR(CTR)が12.61%、CVRが76.73%と、両指標ともに前回の調査の際の結果に引き続き、最も高い数値を記録したジャンルでした。

費用指標においても、やはり全ジャンルにおいてCPT(CPC)、CPA(CPI)ともに最も低い数値となっています。CPT(CPC)は122円と引き続き全ジャンルの中央値より低い数値となっており、CPA(CPI)は120円〜199円の価格帯と、下限値は前回よりも若干上がってはいるものの上限値は下がっており、最も低い数値を記録しています。

比較的安価でインストールが獲得ができるジャンルであることは、これまでの傾向からも読み取れる部分ではありますが、安価で獲得していける中で配信ボリュームとの兼ね合いを見ながらどこまで獲得単価を許容できるかが鍵になるジャンルかと思います。

▼SIMULATION GAME

シミュレーションゲームは、TTR(CTR)が4.12%、CVRが33.33%となっています。前回の結果と比較して、TTRは約1.5%下落しており、CVRも10%弱下落した結果となっています。そのため、いずれも全ジャンルの中央値よりも低い数値となりました。

費用指標では、CPT(CPC)は156円、CPA(CPI)は463円となっており、CPTは全ジャンルのなかでも比較的低い数値となりました。最も高いMMORPGジャンルと比べても、約半分の数値となっており、CPAもゲームジャンルの中では低めの数値となっています。ただし、このジャンルは、以前からの傾向も踏まえるとタイトル毎の各種数値のばらつきが出やすいため、出稿しているタイトルの状況によって数値の変動が大きいジャンルになります。

▼OTHER GAME

今までカバーした5つのゲームジャンルに含まれない、その他ゲームにおけるベンチマークです。TTR(CTR)は3.68%、CVRは43.93%と、全般的に低い位置でポジションされています。

CPT(CPC)は216円〜267円で価格帯が形成され、CPA(CPI)は511円〜731円の間で獲得されています。さまざまなゲームのデータを含んでいるため、全ジャンルの中央値に近しい数値となっています。

▼NON-GAME

次はゲーム以外のジャンルです。TTR(CTR)は4.56%と全ジャンルの中でも低いですが、CVRは53.27%と高い水準です。

費用の観点では、CPT(CPC)が120円〜157円、CPA(CPI)が176円〜324円となっており、前回の結果よりもさらに安価な数値となっています。とはいえ、やはりゲーム以外のジャンルをまとめた数値となりますので、やはり偏差値のばらつきがでています。

また、各ジャンルの入札単価の相場の違いや、アプリ自体のマネタイズの観点から考えると、目標とするKPIなどの違いもあるため、他のゲームジャンルの数値と比較するのは難しい点もあるでしょう。そのため、1つの参考としてご活用いただければと思います。

▼SPORTS

最後にスポーツのジャンルになります。ここでは主に「スポーツベッティング」のアプリジャンルのデータとなります。

TTR(CTR)は9.14%、CVRも64.25%といずれも高い数値をマークしています。

しかし、CPT(CPT)やCPA(CPI)は、他ジャンルと比較しても高額となっており、この傾向は前回の結果と同様となっています。

こちらのジャンルは、ユーザーのLTVや収益性の高さから、依然として投下予算が大きく、ユーザー獲得の目標単価も高い印象です。その中で、競合サービス間での入札競争率も高い状況が伺えるため、各費用指標は飛び抜けて高い水準となっています。

以上、Apple Search Adsにおける主要指標のベンチマークを、各アプリのジャンル別に調査をしたレポートでした。

本データが、皆様の今後のApple Search Adsキャンペーンのパフォーマンス改善に活用されれば幸いです。

なお、冒頭でお伝えさせて頂いた通り、目標獲得単価、関連性あるキーワード、予算感、スクリーンショット、セグメント活用などによって成果が大きく異なりますので、必ずこのような結果になるという話ではありません。この点はご了承ください。

▼ UNICORN

デジタルマーケティング業界の指標となるべくして生まれた「全自動マーケティングプラットフォーム」です。Apple Search Ads配信やDisplay配信等にご興味がある方はお気軽にお問合せくださいませ。